讲解节录影音先锋播放

最近一个月,咱们在北上广深四地与主要机构投资者路演调换了最新的市集情况,在此历程中,咱们也汇总了机构投资者主要存眷的十大问题:

1.近期市集较着缩量,交游量最拙劣到若干?

2.市集后续可能有哪些增量资金?

3.3年持有期产物蚁集到期,若何影响市集?

4.日元加息引发的流动性风云是否一经平息?

5.若何看待国有大行再改进高?

6.外汇储备辘集3个月莫得增持黄金,若何看黄金价钱?

7.什么样的计谋能引发内需板块的β?

8.若何看待好意思国选情再次惊悸?

9.在好意思国大选不细目性仍存、全球制造业PMI超预期下行的配景下,若何看出口链?

10.若何挑选出口“亚非拉”的品种?

现时市集表里部环境比较复杂,大众存眷的问题也比较琐碎,市集也剧烈分化,好多契机皆比较从下到上,从指数角度,咱们相对看好的照旧高赔率的科创芯片指数和高胜率的黄金ETF。

讲解正文

一、近期路演机构最存眷哪些问题?

(一)焦点问题1:近期市集较着缩量,交游量最拙劣到若干?

若是要测算表面上的市集最低交游量和换手率,要么是跟A股历史上的情况去比较、要么是跟国外的情况去比较,关联词问题在于,A股历史上的量化交游占比可能远比面前要低、而国外市集的散户交游占比也比咱们要更低。

因此,历史训诲和国外比较似乎皆不太适用。另一方面,从咱们前期使用最多的“成交额占比”热沈方针来看,当一个板块的成交额占比来到低位之后,仅仅这个板块能够反弹的必要但不充分条目。也便是说,当投资东谈主对某一个板块皆一经绝顶悲不雅了以后,还要出现基本面预期的变化,才组成反弹的充要条目。系数大盘亦是如斯。

(二)焦点问题2:市集后续可能有哪些增量资金?

从咱们近期路演调换的情况来看,保障资金可能仍然是后续市集最细方针增量资金。

一方面,保障公司面对较大的再投资压力,夙昔投资的高收益非标和债券,在面前低利率时间到期以后,可投资的高收益金钱越来越少。

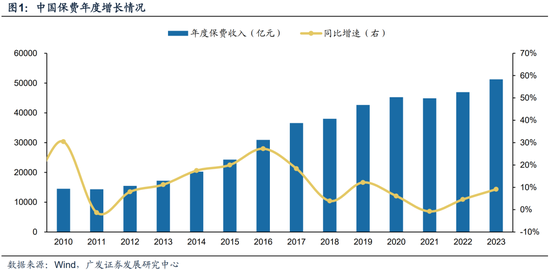

另一方面,住户部门一样面对高收益金钱匮乏的情景,于是最近两年保费的增长速率有了较快的收复。2023年,保费增速收复到9%,仅次于2019年的增速。同期,在2023年高基数的情况下,2024年的月度保费增长进一步升迁到10%以上。

欧美整片因此,不错揣摸,一些踏实ROE的高股息金钱(尤其是派司和特准筹划权业务,水电、核电、火电、高速公路、口岸、运营商、国有大行)后续比较有时率仍然会有无间的增量资金。

(三)焦点问题3:3年持有期产物蚁集到期,若何影响市集?

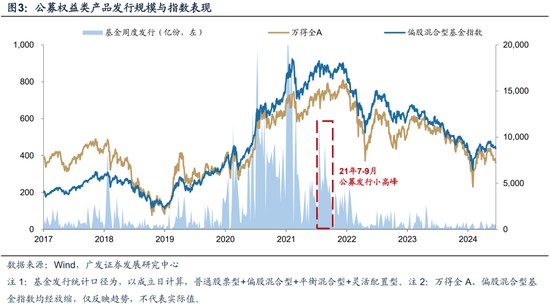

夙昔一周,部分投资者存眷持有期产物风险,其逻辑是,在21年公募刊行岑岭本领,竖立了一批3年持有期产物,本年8-9月面对蚁集到期,可能放大基民赎回和机构减持的压力。

从履行情况来看,蚁集到期确有其事,但其潜在影响可能被高估:

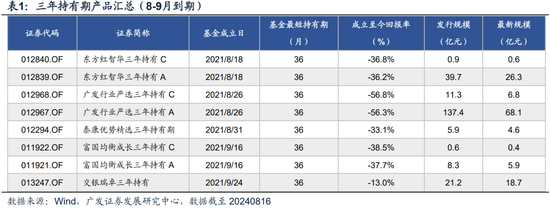

(1)蚁集到期产物限度并不算高。21年7-9月的公募刊行小岑岭当中,周度刊行限度全体在200亿以上,但3年持有期产物,不论数目照旧限度,皆并未占据太高的比重。其中,21年8-9月刊行的产物仅有8只、刊行限度为225亿元,蚁集在本年8月下旬和9月下旬到期。同期到期的12个月/18个月/24个月的持有期产物则更少,刊行限度所有仅有27亿元。

(2)到期后可能触发蚁集赎回,但对市集影响可控。8只产物竖立以来的中位申报率为-37.3%,到期后触发持有东谈主赎回的可能性比较高。但通过各产物的申报率估算,关于225亿元的刊行限度,面前剩余限度约119亿元,即便沿途赎回,也较难给市集带来系统性风险。

注:由于公募如期讲解存在滞后性,推算限度与履行情况可能存在较大互异。

(四)焦点问题4:日元赓续加息风险有多大?若何看待流动性冲击?

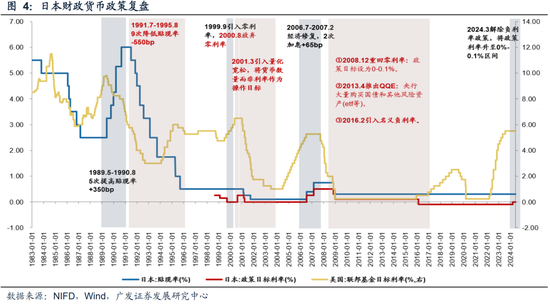

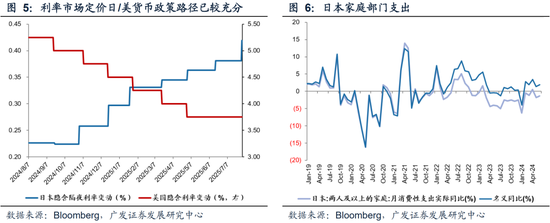

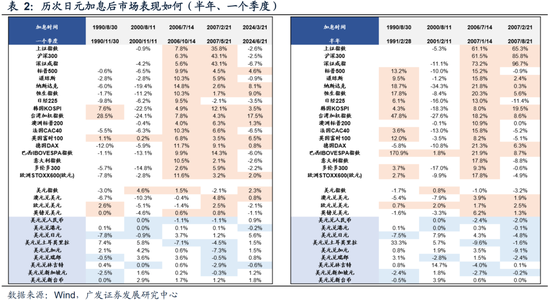

前期日元加息之是以引发全球流动性畏缩,主要原因在于套息头寸平仓,市集缅念念重蹈06-07年覆辙(06-07年日央行两次加息65bp,加速了全球金融泡沫离散)。本轮一方面是日本议息会议进一步加息,退出0利率(但事实上市集在此前已有预期),另一方面是那时好意思国服务等数据欠安,降息预期升温(现时利率市集订价年内降息3次)——货币计谋取向的背离,使得利差快速收窄,套断交游扭转。

异日核心问题有二,一是日元赓续加息的可能性有多大?从日本政府和日本央行的意愿来说,过快的贬值是他们不肯意看到的,因为汇率大幅贬值意味着日元购买力裁减;但日本四肢一个外向型经济体,过快增值的弱点更大,在二季度经济数据全体施展一般的情况下,出口端若进一步受冲击,则经济的出息将更不轩敞。再筹议日本政府的债务水平、06-07年的加息训诲、好意思联储货币计谋的不细目性,咱们以为日央行年内剩余本领有时率会选拔按兵不动,并仍然保管相对宽松的计谋率领;汇率方面,咱们也以为日元赓续增值的空间并不大。

二是即使日元加息,是否势必利空职权金钱?日本央行从前年下半年便初始率领将退出超常态货币计谋(23年7月把恒久利率上限由0.5%上调至1%,10月进一要领整为“1%掌握”,24年3月退出负利率)。而不论是前年10月照旧本年3月,货币计谋滚动皆莫得对职权金钱变成冲击,亦然基于那时仍然较好的盈利预期;更迫切的是,那时好意思债利率仍在上行,好意思国经济预期乐不雅,利差并未权贵收窄。而这一次日本加息的本领点类似了好意思国并不睬念念的经济和服务数据带来的衰败预期,年内好意思联储降息空间也进一步绽开。分子端盈利预期回落+日元加息带来的全球流动性回收+西洋日市集前期累计涨幅较大,共同导致了夙昔几个交游日的大跌。全体而言,异日更多的交游变量或在于分子端而非流动性。

(五)焦点问题5:若何表露银行是本年施展最佳的行业?现时若何看待银行股?

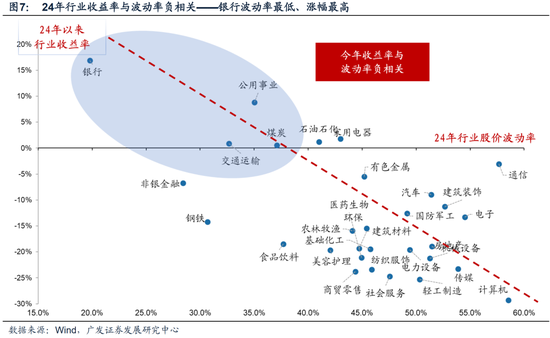

一个合理的解说是,在24年全球环境依然充满不细目性的环境下(内需收复慢、特朗普交游、好意思衰败预期等),[低波]正在成为机构投资者选拔股票的最迫切特色,而银行是20-24年辘集5年A股波动率最低的行业。

截止8月16日,沪深300、中证800均别离已有超过35%的股票股价跌破了岁首2月份的低点,中证800中有超过50%的股票股价跌破2月低点,可见但就[大市值]这一特征来说,这类股票本年一经很难成为机构职权竖立的“压舱石”。由于好多大市值股票与经济周期高度挂钩,本年广义财政发力有限而受到了一定进程压制。

下图可见,24年一个陋劣直不雅解说行业涨跌幅的数据便是[波动率]——24年行业收益率和行业波动率负关系,波动率较低的银行、公用做事、煤炭、走运涨幅居前,而况不错看到银行的低波上风在行业中遥遥最初。而谋略机、传媒等股价波动剧烈的板块收益率较差。

下图进一步印证,人体自拍24年沿途个股也呈现出[波动率越低、涨幅更高]的特征,而19-23年夙昔几年这一论断巧合相背,即高波动的股票涨幅更高。事实上,19-23年在有较为明确的景气趋势下,绝大多数涨幅较高的股票基本上皆具备成长属性,因此高波动时常与热潮幅相得益彰。而24年这一景观出现了逆转,[低波]成为股价最优的因子。

咱们以为,跟着24年机构增量资金变化、以及机构竖立需求的变化,[低波]特色的股票依然会有明确的竖立需求,咱们提出赓续持有国有大行。一方面,24年于今,保障持股限度上升至1.95万亿(不含所持基金),被迫股票ETF限度上升至1.8万亿,这是24年有明确增量资金流入的主要机构力量,而这两类机构从持股偏好和跟踪指数的角度,增量资金会流入[低波]类型的行业/股票;另一方面,公募基金保管在高仓位来叮嘱全球不细目性,险资OCI股票仓位升迁,这也皆会加强关于[低波]股票的填仓竖立需求,也带来了市集审好意思的变化。

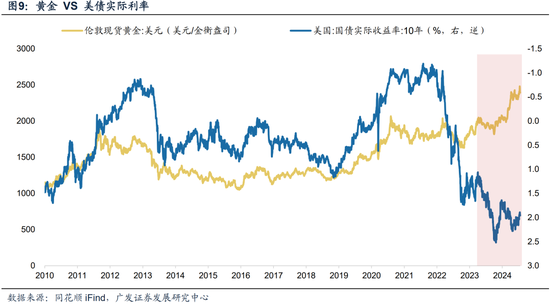

(六)焦点问题6:央行外汇储备辘集3个月莫得增持黄金,若何看黄金价钱?

8月7月影音先锋播放,央行公布7月外汇储备数据,央行在5-7月辘集3个月莫得进一步增持黄金。投资者对黄金价钱有所担忧。

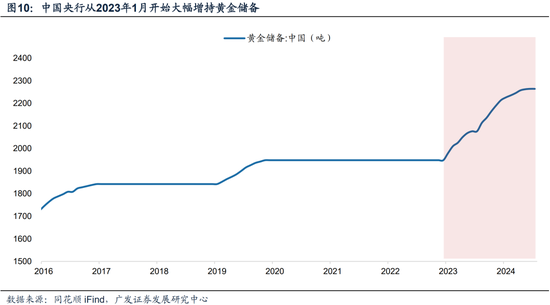

复盘来看,夙昔黄金价钱和好意思债履行利率逆序的走势多数时候保持一致,但23年龄首以来两者初始趋势性背离。背后的逻辑在于,俄乌冲破的爆发使得黄金的避险属性进一步强化,全球央行的无间购金行为亦对金价上行起到核心驱动作用,中邦本轮央行增持黄金的源流,恰正是从23年龄首初始,从而相对收缩了好意思元流动性因子在黄金订价体系中的权重。

估量来看,黄金在中国外汇储备中的占比仍然很低,筹议异日地缘层面的诸多不细目性,咱们揣摸,央行增持黄金的概率仍然较大,黄金价钱核心上移仍然有较强的细目性。

(七)焦点问题7:什么样的计谋能引发内需板块的β?

最近路演,市集存眷内需板块比较多,也期待进一步的稳增长计谋,那么,奈何的逆周期退换计谋,能够拉动内需板块的β?

复盘来看,06-07年全球经济复苏,中好意思补库存共振,广义赤字率上升接近6个百分点;08-09年四万亿谈论,广义赤字率上升接近5个百分点;16年棚改货币化+供给侧矫正,广义赤字率上升接近10个百分点;19-20年疫后罕见国债刺激,广义赤字率上升5个百分点。

按照2024年的已有谈论,广义赤字率的上升幅度大要在2个百分点。关联词,可能有越来越多的广义财政被用于非实体样式投资。举例,河南在6月刊行的新增专项债520亿元,莫得败露“一案两书”和募投样式具体投向,99bt召募资金用途仅陋劣描写为用于方位政府投资样式,市集预期可能被用于借新还旧,化解存量债务。

因此,传导旅途是:实质上的广义财政膨大(而不是被巨额挪用的)→带来PPI的回升→推升内需板块的ROE干预上行趋势→拉动内需板块的β行情。

在此之前,咱们不错寻找一些内需板块中的α,这其中的重心可能在于财政资金重心复旧的界限:比如电网投资、半导体国产替代、改进药补贴、诱惑更新和以旧换新。

(八)焦点问题8:若何看待好意思国选情再次惊悸?

从面前RCP汇总的民调数据来看,哈里斯复旧率反超,但特朗普在扭捏州仍有上风。

放胆8月15日,RCP数据露馅,特朗普胜民调复旧率为46.9%,哈里斯复旧率为47.9%。

放胆8月17日,RCP数据露馅,在七个要津扭捏州中,特朗普有4个最初,3个过时。

另外,笔据270towin访谒数据,面前,共和党掌捏商讨院和众议院的概率均更高;但比拟拜登,换帅哈里斯之后,民主党在众议院的赢面更高。

好意思国选情再次惊悸之后,可能有两方面影响:

(1)选情惊悸的情况下,特朗普为了拉票,可能在演斗殴申辩中,愈加夸大他的计谋成见,比如针对巨额商品价钱、以及针对中国的入口。(在7月中旬共和党发布的2024竞选党纲中也曾提到:“将能源价钱降至特朗普首个任期的历史低点之下”、“冉冉住手入口中国的必需品”)

(2)众议院的包摄不细目性加多,众议院主要追究财政赤字和财政预算。若是最终总统的包摄与众议院的包摄不一致,那么明岁首始好意思国的财政膨大可能面对不细目性,也便是好意思国的衰败预期可能也会产生变数。

(九)焦点问题9:在好意思国大选不细目性仍存、全球制造业PMI超预期下行的配景下,若何看出口链?

现时“特朗普交游”与“衰败交游”仍压制出口链的远期盈利空间。因此,相干于对好意思欧的出口链条,咱们更推选出口“亚非拉”的出口品种。事实上,出口亚非拉的产业受“特朗普交游”和“衰败交游”的影响皆相对更小。

一方面,出口“亚非拉”自然与好意思国加关税关联不大。

另一方面,亚非拉国度现时的需求后劲要较着好于西洋,受衰败预期的影响小。

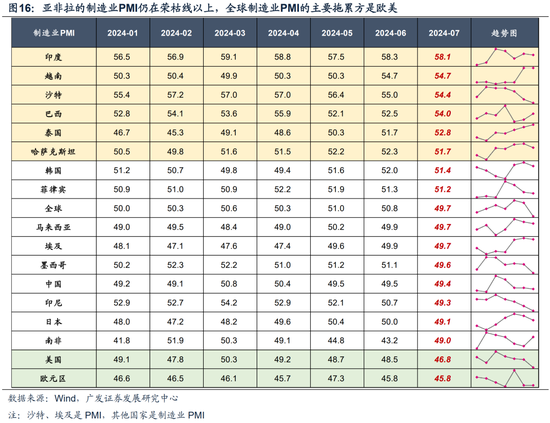

拆分国别来看,7月全球制造业PMI的主要牵扯方是西洋,印度、东盟、沙特、巴西等亚非拉国度的PMI仍在盛衰线以上,且部分多数国度仍在无间抬升;

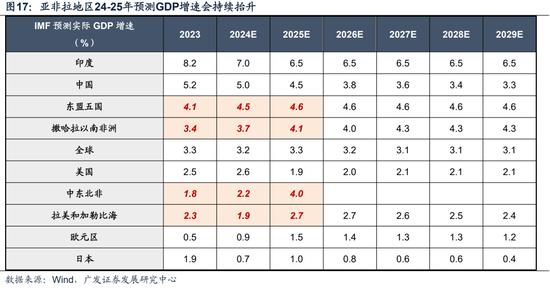

IMF预测GDP增速来看,与全球衰败预期不同,亚非拉地区24-25年的预测GDP增速会无间抬升。

终末,中国出口亚非拉的品种好多是受益于其国内郁勃的投资需求、更新需求等,与好意思国经济周期的关联不大。一个直不雅的例子是:在近期“衰败交游”盛行、出口链普跌之时,亚非拉需求爆发的户储逆变器龙头股价却无间上升。

(十)焦点问题10:若何挑选出口“亚非拉”的品种?

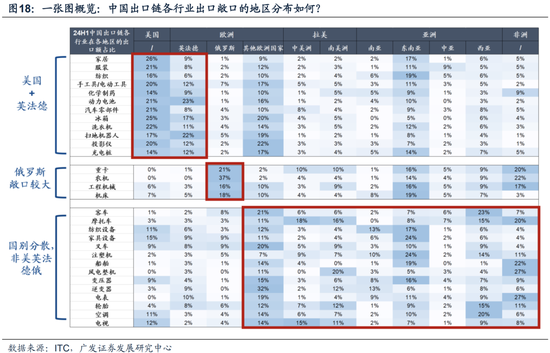

鄙人表中,咱们拆解了主要出口链行业的出口国别踱步。可见:

家居、纺服、器用、能源电板、汽车零部件、家电等主要敞口是好意思国和英法德等发达国度。相对来说受特朗普交游和衰败交游的影响最大,需要从下到上甄选国外产能对好意思掩盖度,以及细分市集需求情况。

重卡、工程机械、农机等尽管主要出口亚非拉,但俄罗斯敞口偏大。若是特朗普当选、俄乌狂妄,俄罗斯市集竞争情势有恶化的可能性,类似俄罗斯本人的经济压力,这一部分销量能否保管高增速也存在不细目性

终末,还有好多行业,出口国别分散,敞口非好意思英法德俄,不错从下到上甄选“亚非拉”的出口品种。主要考量四点:

一是亚非拉敞口大、或是近几年加速亚非拉的渗入;

二是国外渗入率仍低(空间大);

三是国外竞争力较强(供给强);

四是对应的亚非拉终局需求是其国内需求(由于亚非拉诸多国度亦然好意思国的供应商,因此可能存在一个陷坑:中国对其出口的产业,本体上照旧用于其对好意思出口的坐蓐,也便是需求最终照旧会跟着好意思国制造业PMI而波动)。

抽象来看,咱们提出存眷:客车、逆变器、电表、风电整机、注塑机、摩托车、船舶。

二、本周迫切变化

本章如无罕见确认,数据开端均为wind数据。

(一)中不雅行业

1.卑鄙需求

房地产:

放胆8月17日,30个大中城市房地产成交面积聚计同比下降34.14%,30个大中城市房地产成交面积月环比下降16.89%,月同比下降18.00%,周环比下降4.34%。国度统计局数据,1-7月房地产新开工面积4.37亿时时米,累计同比下降23.20%,比拟1-6月增速上升0.50%;7月单月新开工面积0.57亿时时米,同比下降19.45%;1-7月寰宇房地产开发投资60877.42亿元,同比口头下降10.20%,比拟1-6月增速下降0.10%,7月单月新增投资同比口头下降8.93%;1-7月寰宇商品房销售面积5.4149亿时时米,累计同比下降18.60%,比拟1-6月增速上升0.40%,7月单月新增销售面积同比下降11.57%。

汽车:

乘用车:8月1-11日,乘用车市集零卖52.1万辆,同比前年8月同期增长7%,较上月同期增长16%,本年以来累计零卖1,208.8万辆,同比增长3%;8月1-11日,寰宇乘用车厂商批发38.7万辆,同比前年8月同期下降15%,较上月同期增长14%,本年以来累计批发1,410.7万辆,同比增长4%。

新能源:8月1-11日,乘用车新能源市集零卖27.4万辆,同比前年8月同期增长57%,较上月同期增长25%,本年以来累计零卖526.3万辆,同比增长35%;8月1-11日,寰宇乘用车厂商新能源批发22.1万辆,同比前年8月同期增长29%,较上月同期增长16%,本年以来累计批发578.3万辆,同比增长30%。

2.中游制造

钢铁:

螺纹钢现货价钱本周较上周跌3.02%至3117.00元/吨,不锈钢现货价钱本周较上周跌0.00%至13929.00元/吨。放胆8月16日,螺纹钢期货收盘价为3078元/吨,比上周下降6.07%。钢铁网数据露馅,8月上旬,重心统计钢铁企业日均产量183.91万吨,较7月下旬下降7.06%。7月粗钢累计产量8293.85万吨,同比下降9.00%。

化工:

放胆8月15日,中国化工产物价钱指数为4524,较上周下降0.3%,合成氨价钱指数2351,较上周下降0.7%;放胆8月16日,沥青期货结算价为3592元/吨,较上周上升0.1%。

3.上游资源

国际巨额:

WTI本周跌0.25%至76.65好意思元,Brent涨0.15%至79.58好意思元,LME金属价钱指数涨2.83%至3952.30,巨额商品CRB指数本周涨0.50%至277.34,BDI指数上周涨1.26%至1691.00。

铁矿石:

本周铁矿石库存下降,煤炭价钱下降。秦皇岛山西优混平仓5500价钱放胆2024年8月12日跌0.38%至846.80元/吨;口岸铁矿石库存本周下降0.06%至15037.00万吨;原煤7月产量下降3.70%至39036.60万吨。

(二)股市特征

股市涨跌幅:

上证综指本周上升0.60%,行业涨幅前三为公用做事(0.56%)、交通输送(-0.50%)、煤炭(1.95%);跌幅前三为抽象(-2.13%)、轻工制造(-2.00%)、社会服务(-3.08%)。

动态估值:

A股总体PE(TTM)从上周14.24倍上升到本周14.32倍,PB(LF)从上周1.35倍上升到本周1.36倍;A股全体剔除金融服务业PE(TTM)从上周19.50倍下降到本周19.49倍,PB(LF)与上周1.79倍基本持平。创业板PE(TTM)从上周29.75倍上升到本周29.89倍,PB(LF)从上周2.51倍上升到本周2.52倍;科创板PE(TTM)从上周的42.65倍下降到本周42.60倍,PB(LF)从上周2.73倍下降到本周2.72倍;沪深300PE(TTM)从上周11.30倍上升到本周11.45倍,PB(LF)从上周1.22倍上升到本周1.23倍;行业角度来看,本周PE(TTM)分位数膨大幅度最大的行业为银行、煤炭、非银金融。PE(TTM)分位数握住幅度最大的行业为房地产、建筑材料、商贸零卖;此外,从PE角度来看,申万一级行业中,煤炭、建筑材料、汽车估值高于历史中位数。其中,电力诱惑、建筑遮盖、好意思容照管、传媒、通讯等行业估值低于历史10分位数;本周股权风险溢价与股市收益率与上周基本持平,别离为2.93%、5.13%。

融资融券余额:

放胆8月15日周四,融资融券余额14177.55亿元,较上周下降0.30%。

北上资金:

本周北上资金净买入-50.36亿元,上周净买入-147.60亿元。

AH溢价指数:

本周A/H股溢价指数下降到147.06,上周A/H股溢价指数为147.65。

(三)流动性

8月12日至8月16日历间,央行共有4笔逆回购到期,总数为212.90亿元;5笔逆回购,总数为15449.00亿元;共有国库定存净刊行1700亿元,MLF到期4010亿元。公开市集操作净回笼(含国库定存)共计11226.10亿元。

放胆2024年8月16日,R007本周上升4.00BP至1.8656%,SHIBOR隔夜利率下降2.40BP至1.7000%;期限利差本周下降5.88BP至0.6637%;信用利差上升0.70BP至0.2619%。

(四)国外

好意思国:

本周二公布7月核心PPI同比上升2.10%,前值2.70%。本周三公布7月核心CPI季调环比0.2%,前值0.0%;7月核心CPI同比2.9%,前值3.0%。本周四公布7月核心零卖销售环比0.38%,前值0.55%。本周五公布8月密歇根耗尽者热沈指数67.8,前值66.4。

欧元区:

本周五公布6月商品出口金额同比-6.10%,前值-0.5%;6月入口金额同比-7.7%,前值-6.3%。

英国:

本周三公布7月核心CPI环比0.09%,前值0.24%;7月核心CPI同比2.2%,前值2.0%。

日本:

本周四公布二季度不变价GDP同比-0.8%,前值-0.9%。

国外股市:

标普500上周涨3.93%收于5554.25点;伦敦富时涨1.75%收于8311.41点;德国DAX涨3.38%收于18322.40点;日经225涨8.67%收于38062.67点;恒生涨1.99%收于17430.16点。

(五)宏不雅

社融数据:

中国7月M1同比-6.6%,前值-5.0%;中国7月M2同比6.3%,前值6.2%;中国7月社会融资限度7724亿元,前值32985亿元。

外汇占款:

中国7月央行外汇占款22.15万亿,前值22.19万亿。

经济数据:

中国7月工业加多值同比5.1%,前值5.3%;中国7月固定金钱投资累计同比3.6%,前值3.9%。

三、下周公布数据一览

下周看点:日本7月机械订单季调同比、欧盟7月核心CPI同比、欧盟7月CPI同比、德国7月PPI同比、中国1年期和5年期LPR、日本7月相差口额同比、欧元区8月制造业PMI初值、欧元区8月耗尽者信心指数季调初值、日本7月CPI环比

8月19日周一:日本7月机械订单季调同比

8月20日周二:欧盟7月核心CPI同比、欧盟7月CPI同比、德国7月PPI同比、中国1年期和5年期LPR

8月21日周三:日本7月相差口额同比

8月22日周四:欧元区8月制造业PMI初值、欧元区8月耗尽者信心指数季调初值

8月23日周五:日本7月CPI环比影音先锋播放